Suur börsikrahh 1929 ehk miks majanduskriisidest midagi ei õpita

„Aktsiate hinnad on stabiliseerunud,” konstateeris 15. oktoobril 1929 Yale’i ülikooli majandusteadlane professor Irving Fisher. Täpselt kaks nädalat hiljem, teisipäeval 29. oktoobril varises New Yorgi börs mürinal kokku, mis avaldas tagasiulatuvat mõju kogu maailma börsidele.

Juba mitu kuud enne börsikrahhi olid mõned asjatundjad hoiatanud, et president Coolidge’i ajal alanud seninägematu buum ei saa igavesti kesta. Kuid nii arvasid ainult üksikud pessimistid. Alates 1927. aasta varakevadest olid aktsiate hinnad üha kõrgemale tõusnud. Miks pidigi see protsess äkki peatuma?

Tegelikult algasid head aastad tunduvalt varem. Juba 1923. aastal oli heaolu muutunud paljude ameeriklaste jaoks tõelisuseks. Tõsi, näiteks nisukasvatajad ei rikastunud, küll aga kokkuostjad. Tootmine läks tõusuteed, raha jätkus ning aktsiakursid aina kerkisid. Kuid 1920. aastatel ei piisanud enam tohututest kapitalimahutustest kiirelt arenevasse USA majandusse, et rahuldada väikeste ja suurte investeerijate inimlikku ahnust. Kõik uskusid, et New Yorgi Wall Streetil kasvab raha nagu umbrohi aasal.

Aktsiaid võis tollal osta ka võlgu. See tähendas seda, et ostja maksis maaklerile ainult väikse osa aktsiate hinnast sularahas ning ülejäänu kaeti pangalaenuga. Kuid võla katteks võis ostja anda vaikival kokkuleppel ka teisi tagatisi. Niikaua kui hinnad jätkasid tõusu, maaklerid pretensioone ei esitanud. Ostjad pidid laenuosa eest intresse maksma, kuid aktsiate väärtuse kasvust nende katteks piisas. Aktsiaid osteti tagatisega ja müüdi vaheltkasuga edasi, kusjuures oli ükskõik, milliste aktsiatega oli tegemist. Tõusid nii General Motorsi, Radio, United States Steeli, Woolworthi aktsiad tõusid. Paraku on nii, et seni kuni spekulatiivne aktsiate kokkuostmine nende väärtust suurendab, ei vaeva inimesed oma pead sellise tõusu tegelike põhjuste üle. Tähtis polnud see, mida kokku osteti, peamine oli, et aktsiaid sai vaheltkasuga edasi müüa – mõnikord koguni tohutu kasumiga.

Ajalehe „New York Times” andmetel tõusis 1927. aastal 25 tööstusaktsia keskmine väärtus 181-lt 245-le, ühe aasta pärast aga koguni 331-le punktile. 1920. aastate keskel olid maaklerid innukalt rääkinud võimalusest vahendada 5 miljonit aktsiat päevas. Novembris ei olnud 5-miljonilise käibega päevad enam mingiks harulduseks. Detsembris hakkas olukord turul halvenema. Radio aktsiad, mis olid kevadel tõusnud 150-lt 400-le, kukkusid äkki 296-le. Kuid siis olukord turul stabiliseerus ning algas uus tõus.

Järgmine raputus tuli 1929. aasta märtsis. Aktsiate kursi langemine kahandas tagatistega finantseeritavaid tagatissummasid. Tuhanded ostjad olid ebameeldivalt üllatunud, kui nad hakkasid saama börsimaakleritelt telegramme, milles nõuti rohkem tagatist. Maaklerid müüsid ära nende aktsiad, kes ei suutnud maksta sularahas. Aktsiaturule oli see puhttehniline küsimus, kuid ostjale võis see kujuneda isiklikuks katastroofiks.

Charles E. Mitchell oli see mees, kes olevat pidurdanud aktsiate langemist. Mitchell oli võimsa National City panga esimees. Ta teatas, et tema pank on valmis laenama 20 miljonit dollarit, et vältida ohtlikku kriisi rahaturul. Suurspekulant Mitchellil oli põhjendatud huvi buumi jätkumise vastu ning tema avaldus elavdas turgu. (Viis aastat hiljem Mitchell arreteeriti ja mõisteti süüdi maksupettuse pärast.)

1929. aasta hullumeelsel suvel minetasid paljud sahkerdajad igasuguse ettevaatuse, kui aktsiate väärtus tõusis kõrgusele, millest keegi polnud julgenud isegi unistada. Mai lõpust augusti lõpuni tõusis aktsiate väärtus veel saja punkti võrra. Tolle suve börsispekulantide kunst seisnes selles, et tunda kedagi, kes teadis, millal ja mida kokku osta. Ameerika kirjanik Frederick L. Allen, kes selle börsikrahhi ise läbi elas, kirjeldas nende päevade üldist meeleolu raamatus „Alles eile”:

„Rikka mehe autojuht teritas sõidu ajal kõrvu, et vajalikku uudist kõrvust mitte mööda lasta. Ta oli 20-protsendise tagatise vastu ostnud 50 Bethlehem Steeli aktsiat. Börsimaakleri büroo aknapesija tegi töös pausi, et jälgida kursimuutust, sest ta tahtis oma suure vaevaga teenitud säästud paigutada Simmoni aktsiatesse. Hästiinformeeritud ajakirjanik Edwin Lefavre jutustas ühe maakleri teenrist, kes oli börsil teeninud peaaegu veerand miljonit dollarit, ja medõest, kes teenis 3000 dollarit ainuüksi sellega, et sai tänulikelt patsientidelt asjalikke näpunäiteid.”

3. septembril 1929 saavutas aktsiatega spekuleerimine haripunkti. Indeksid olid järgmised: New York Times 469, United States Steel 262, Anaconda Copper 131, Radio 505. Mis põhjustas aga järgneva usalduskriisi, pole tänaseni päris selge. Turg ei varisenud kohe kokku. Järgneva seitsme nädala jooksul aktsiad tõusid ja langesid, ilma et oleks olnud mingit märki lähenevast kriisist. Aktsiate püsivalt kõrge väärtuse põhjal tegi prof. Fisher oma ajaloolise avalduse, lisades: „Ma oletan, et aktsiate väärtus tõuseb lähematel kuudel veelgi.”

Esmaspäeval, 21. oktoobril müüdi üle 6 miljoni aktsia ja juba tekkisid alarmeerivad „lühised”. Teisipäeval müük vähenes, kuid suurenes jälle kolmapäeval.

24. oktoober oli „must neljapäev”: vahetult pärast börsi avamist müüdi suured aktsiapaketid, kurss langes järsult. Tegemist ei olnud paanikast haaratud müüjatega, vaid õnnetute investeerijatega, kes olid oma krediidi ammendanud. Samal ajal, kui need, kes olid sunnitud oma aktsiad maha müüma veel „piiri pidasid”, hakkasid paanikasse sattunud ärihaid oma aktsiaid müüma. Aktsiate kursid langesid üha kiiremini. Kõrge kursiga aktsiate püramiid, mille alust õõnestasid laenuga ostjad, varises kokku. Kella 11 paiku hommikul kihasid börsihallid äritsejatest, kes tahtsid oma aktsiatest lahti saada. Tänavalt kostis aga seal tungleva rahvamassi karjumist. See oli spekulatsioonituru surmakarje.

Nii uskumatuna kui see ka ei kõla, kuid turg toibus veel korraks. Börsi asepresident Richard Whitney (mõisteti hiljem süüdi raha kõrvaldamise pärast) ostis pangakonsortsiumi spiikerina kokku suure hulga 20 valitud firma aktsiaid. Reedel ja laupäeval jäid asjaosalised äraootavale seisukohale, pühapäeval oli aega järele mõelda. Eelmise nädala kursilangus oli laostanud enamiku väikseid investeerijaid, nüüd oli kord rikaste käes.

Esmaspäev algas halvasti: Timesi indeks langes 49 punkti võrra. Kuid teisipäev, 29. oktoober kujunes Ameerika börsi kohutavaimaks päevaks. Juba börsi avamisel algas aktsiate massiline müümine. Tohutud aktsiapaketid paisati turule lausa võileivahinna eest. Meestest, kes veel nädal tagasi olid olnud miljonärid, said kerjused. Inimesed kaotasid nii hiigelvarandusi kui ka väikehoiuseid. Kõigil oli vaid üks eesmärk: iga hinna eest aktsiatest lahti saada. Õmblusmasinaid tootva White Sewing Machine Company aktsiad langesid 48-lt 11-le. Selle seisu juures tuli nutikale börsi jooksupoisile idee pakkuda 1 dollar aktsia eest. Kuna keegi peale tema ei pakkunud, sai ta endale terve aktsiapaketi hinnaga 1 dollar tükk. Päeva lõpuks oli müüdud 16 miljonit aktsiat, kolm korda nii palju kui tavalisel päeval. Seega oli aktsiaturg kokku varisenud. Miljardilised tulud – kas sularahas või ainult paberil – olid haihtunud olematusse. Terve hulk perekondi USA linnades oli muutunud üleöö võlgnikeks. Järsult suurenes enesetappude arv. Olukorrast populaarseim väljatulemise viis oli kõrghoone aknast allahüppamine.

Suurem osa eelistas vabasurma revolvrikuuli läbi, nagu näiteks pankur J. J. Riordan, kes laskis ennast maha 8. novembril oma kassiiri laekast võetud püstoliga.

Isegi pärast 29. oktoobrit jätkus aktsiate kursi langus. Turg saavutas sügavaima kriisi 13. novembril. Timesi indeks oli langenud kahe kuu jooksul 224-lt rohkem kui poole võrra. United States Steel 150-le, Anaconda Copper 70-le, General Motors 73-lt 36-le. Kuid sellega polnud aktsiate kõige madalam seis veel saavutatud. Kursilangusele järgnes sügav majanduskriis, mis kestis aastaid.

Need, kes ostsid 13. novembril aktsiaid, kuna uskusid, et madalseis on käes, pidid oma silmaga nägema, kuidas aastatel 1930–1931 aktsiate väärtus ikka veel langes. 1932. aasta juuliks oli United States Steel langenud 22-le, General Motors 8-le ja Anaconda Copper 131-lt 4-le. Enam halvem ei saanud olla. Suleti 9000 panka ja kogu finantsmaailm paisati kaosesse.

* * *

Vigadest õpitakse. Kahjuks ei kehti see vanasõna siis, kui mängus on suured rahad. Maailmaturul korratakse vanu vigu ja üks majanduskriis järgneb teisele. Nii on see olnud juba keskajast alates. Esimene globaalne kriis leidis aset 1857. aastal pärast nn tööstusrevolutsiooni. Tollane kriisistsenaarium tuleb kuidagi tuttav ette. Üks USA pank spekuleeris suurejooneliselt ja ühel heal päeval teatas oma maksejõuetusest. Ühe hetkega varises kokku usaldus krediidimajanduse vastu. Pankade kriis võttis tuurid üles. Nagu hilisemad suured kriisid näitasid (näiteks asutajatekriis alates 1873. aastast, majanduskriis 1929, dotcom-kriis 2000. aasta paiku või subprime-krediidi-kriis 2008), on alati kriisidele eelnenud ohjeldamatu laenamine ja pidurdamatu spekulatsioon. Suurte rahade liigutamise käivitajateks on majanduslikud arengud, mis tiivustavad fantaasiat. Need võivad olla näiteks suurejoonelised raudteeprojektid (täiesti mittevajalik Tallinna-Helsingi tunnel, mille valmisehitamine lõppeks mõlema riigi totaalse pankrotiga) või näiliselt suurt tulu tõotavad interneti-ideed, ülbed idufirmad, mis aga kuidagi ei taha idanema hakata, aga ka liiga liberaalne majanduspoliitika. Kuna tuliuued äriprojektid näivad vähemalt esialgu kindlatena, riskitakse üha tugevamini investeerima. Tulemuseks on see, et ka need, kelle võimalused on piiratud, lähevad megamänguga kaasa. Asjaosalised on millegipärast kindlad, et nad võivad ajaloo hoiatavatele kogemustele lihtsalt vilistada.

2009. aasta majanduskriis oli ajaloo kulukamaid. Ka praegune eurokriis näitab veenvalt, et kriisideta majandus jääb vähemalt lähiajal unistuseks. Kahjuks on ka riikide valitsused teinud rumalaid vigu, mida vanasti omistati ainult spekulantidele. Endine Saksa kantsler Helmut Kohl (1930–2017) märkis, et oli suur viga puruvaest Kreekat eurotsooni võtta või talle hiigellaene anda. Kuigi juba siis teati, et Kreeka valetas oma majandusliku olukorra paremaks (sama tegi ka Eesti!), et riik vastaks euro kasutamisele ülemineku nõuetele. Sama kehtib ka heitliku majandusega Itaalia kohta. Oli üldse suur viga võtta Euroopa Liitu vaeseid Ida-Euroopa riike. Unustati ära vanasõna: Kui pime juhib pimedat, kukuvad mõlemad auku!

Läheb palju aega, enne kui mõistetakse (iseasi, kes seda tunnistada tahab), et ühisraha euro kasutuselvõtmine oli suur kollektiivne viga. Seda ühisraha ei vaja näiteks sellised riigid nagu Saksamaa ja Soome. Kuid juhtus nii, et suurimat kasu eurost lõikas siiski Saksamaa. Kuid paraku on poliitikute ja valitsusjuhtidega nii, et nad ei taha kunagi oma vigu tunnistada. Egas midagi: jäägem järgmist majanduskriisi ootama ehk teisisõnu, tere koroonaviirus!

Nii palju kaotasid börsid ja firmad raha järgmistes majanduskriisides

Neljapäev, 24. oktoober 1929

69 319 298 245 $

Must teisipäev, 29. oktoober 1929

194 094 035 087 $

Must esmaspäev, 19. oktoober 1987

1 043 450 704 225 $

Internetikompaniide krahh 2000

1 321 330 404 128 $

Must esmaspäev, 29. september 2008

7 777 952 755 905 $

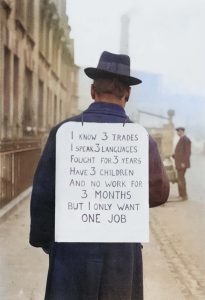

Tunnuspildil: See noor mees kaotas 1929. aastal börsikrahhi tõttu kogu raha ning püüab nüüd oma autot 100 dollari eest maha müüa.

©Peter Hagen

NB! Loe ka:

Tuletikukuninga Ivar Kreugeri krahh ehk ahnuse palk

Kuidas psühhopaadid 2008. aastal maailma majanduse põhja lasid