Majanduslikud kataklüsmid – võit ja kaotus

Enamik inimesi unistab kiirest rikastumisest, olgu siis õnneliku juhuse, loterii peavõidu või geniaalse äriidee teostamise läbi.

Soovunelmaks on ühel hoobil vabaneda tööandja sõltuvusest ja vaevarikkast ning rutiinsest tööst. Loteriid, mänguautomaadid, arvukad õnnemängud ja spekulatiivsed äritehingud ehk börsimängud on kiire rikastumise võimalusi tunduvalt avardanud. Mõnigi kord on suured rahvahulgad nakatunud spekulatsioonipalavikku. Igaüks tahab aktsiaid osta ja müüa, et aga kiiresti kasumit saada. Hinnad kruvitakse üles, kuni kogu afäär seebimullina lõhkeb. Rikkaks saab see, kes õigel ajal kasumi oma taskusse pistab, kes aga kaua mõtleb või jääb ootama aktsiate hinna veelgi suuremat tõusu, võib kaotada kogu oma varanduse. Kurb küll, kuid osaliselt rajaneb paljude riikide majandus kahtlastel õnnemängudel. Juhtub sedagi, et oma majandusprognoosides eksivad terved valitsused ja nende kõrgestiharitud nõunikud ning riigi majandus variseb kokku. Valitsused püüavad selliseid hävitavaid tagasilööke ennetada, kuid paraku on kriisid õige mitmepalgelised ning vahel on neid väga raske prognoosida.

Tööstuslikust revolutsioonist alates võib tööturgu kujutada graafikuna, mille järsud tõusud ja langused võivad olla tingitud suurest sündivusest, töövõtjate põhjendamatult suurtest palganõudmistest või siis valitsuste totaalsetest möödalaskmistest majanduse planeerimisel. Majanduse madalseisud toovad alati kaasa elatustaseme languse, vahel aga miljonite inimeste täieliku laostumise ja vaesuse, millest väljatulekuks kulub aastaid.

* * *

1969. aastal lõi meedias laineid Poseidoni-nimeline kaevandusettevõte, kes oli rajanud Lääne-Austraalia kõrbesse niklikaevanduse. Nõudmine nikli kui roostevaba metalli olulise koostisosa järele oli maailmaturul nii suur, et ühe tonni nikli eest võis saada 7000 Inglise naela, kuigi ametlik hind oli 985 naela.

Austraalia börsil algas metsik jaht Poseidoni aktsiatele ja nende hind tõusis ühe nädala jooksul 0,25 naelalt 10 naelale. Kuigi majandusajakirjanikud manitsesid ettevaatlikkusele, ei jätnud börsihaid enne järele, kui veel väheste saadaolevate aktsiate hind oli aasta lõpuks tõusnud 95 naelale. „Imeaktsia” saavutas 11. veebruaril 1970. aastal 123 naelaga oma kõrgeima kursi. Nii nagu teiste analoogiliste afääride korral, liikusid seekordki jutud majaabilistest ja koristajatest, kes olid ostnud 25 naela eest 100 aktsiat, mille väärtus tõusis viie kuuga 12 300 naelani. Kukkumine oli pikaldane ja valulik. 1970. aasta märtsis oli aktsia väärtus veel 66 naela, vähenes maikuuks aga poole võrra ning langes järgneva aasta lõpuks 6 naelale. Poseidon läks pankrotti ning firma ostis ära Sheil Oil, kuid 1978. aastal viisid raskused kaevandamisel ning niklihinna kukkumine Poseidonile kuulunud kaevanduse sulgemiseni. Tõsi, firma aktsiad ei ole veel päris väärtusetuks muutunud, sest niklit seal leidub ja seda võiks kaevandada, kuid „mitte lähemas tulevikus”. Kõik need, kes tollal ei osanud õigel ajal oma aktsiatest lahti saada, jäid rahast ilma.

Poseidoni tõus ja langus on klassikaline näide äpardunud spekulatsioonist, kuid raha kaotamiseks on teisigi võimalusi. Sõdades, suurte näljahädade või epideemiate ajal ei jää oma varandusest ilma ainult üksikud eraisikud, vaid terved rahvad. Kuid on ka näiliselt varjatud põhjusi. Näiteks rahanappusest tingitud stagnatsioon. Ja nii paradoksaalne kui see ka ei ole, võib ka liiga palju raha põhjustada majanduslikku langust.

16. sajandil voolas Ameerikast Hispaaniasse uskumatu kogus rikkusi, mis tõi endaga kaasa inflatsiooni. See omakorda tõrjus rahvusvaheliselt turult välja hispaania kaubad. Kuningas Felipe II oli 1575. aastal omadega pankrotis, mis kordus ka 1596. aastal. Ameerika rikkused ruineerisid Hispaania.

Võlgadega koormatud kuningad on üritanud oma rikkusi tagasi saada raha devalveerimisega, kuid sedalaadi ettevõtmised on alati lõppenud katastroofiga.

Nii Prantsuse kuningas Philippe IV Ilus kui ka Inglise kuningas Henry VIII ruineerisid oma hinnapoliitikaga majanduse. Hindade tõustes vähenes äritegevus, laostusid väikekaupmehed ning suurenes drastiliselt kerjuste arv. Kuid ega Philippe Ilus sellepärast veel hätta jäänud. Finantsolukorra parandamiseks pagendas kuningas 1306. aastal juudid ja konfiskeeris nende varanduse, 1312. aastal aga hävitas Templiordu ning sundvõõrandas nendegi varanduse. Ei tea, kelle kuningas veel oleks paljaks röövinud, kui ta ise poleks 1314. aastal looja karja läinud…

Üks elu kuldreegleid kõlab nii: ära usalda kunagi ühtegi kroonitud pead! Rikkad ja mõjuvõimsad Firenze pankurid laenasid raha nii talupoegadele kui ka paavstidele ja kuningatele. Juhtivad pangad Bardi ja Peruzzi tegid rumalasti kui laenasid Inglise kuningale Edward III-le suuri summasid. 1343. aastal pidi kuningas tunnistama oma maksujõuetust, võlgnedes pankuritele 1 400 000 kuldfloriini, mis võrdus Inglise kuningakoja viie aasta sissetulekuga. Kuninga suured võlad põhjustasid arvukaid pankrotte ning kutsusid Euroopa finantskeskustes esile paanika.

Kui kuninga pankrott võis laostada mõne pankuri, siis kuningas Edwardi teine temp ruineeris terve regiooni majanduse. Flandria kalevivalmistamise keskused Brugge, Gent ja Ypres ostsid puuvilla Inglismaalt. Edward kehtestas aga puuvillamüügile embargo. Poole sajandi jooksul muutus Ypres vaeseks linnaks, mille manufaktuurid andsid veel vaid 15 protsenti varasemast toodangust. Kuid just sel ajal töötas keegi Arrase kangur välja vaibakudumise tehnoloogia, tänu millele tema sajad vaesunud kolleegid jälle tööd leidsid. Sellised tõusud ja langused olid tingitud poliitika, kaubanduse ja tööstuse omavahelisest seotusest. Tänapäeval võib sama täheldada naftahinna kõikumiste puhul.

Tänapäeva börsid said alguse 400 aastat tagasi loodud laevaühingutest. Mitu väikekaupmeest jagasid omavahel laeva ja laadungi kulud ning hiljem ka tulud. Aja jooksul hakati selliste „riskiühingute” osamakse – peamiselt Amsterdamis ja Londonis – sularaha eest müüma teatud vahendusbüroodes. Inimeste kalduvus õnnemängust osa võtta viis selleni, et hakati spekuleerima põhiliste kaubaartiklitega nagu teravili, vürtsid ja vaalatraan, mille pakkumine oli ebakindel, kuid nõudlus püsiv. Varsti hakati spekuleerima kõikvõimalike ühingute osamaksudega. Tolleaegsetel ühingutel olid juba siis kujunenud välja kaasaegse börsi põhiomadused, eelkõige aga riskiga seotud võimalus üleöö pururikkaks saada või täielikult laostuda.

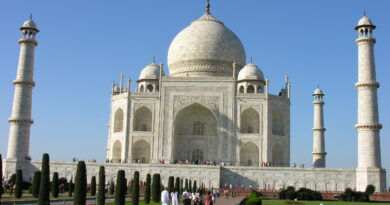

Tunnuspildil: See väike suletud värav kaevanduse sissepääsu ees Lääne-Austraalia kõrbes on kõik, mis on jäänud Poseidoni niklikaevandusest, mille aktsiate müük 1969. aastal lõi suuri laineid.

©Peter Hagen

NB! Loe ka:

Suur börsikrahh 1929 ehk miks majanduskriisidest midagi ei õpita

Kuidas psühhopaadid 2008. aastal maailma majanduse põhja lasid